Education Financière – Les bases à connaître

Vous avez probablement déjà entendu parler de l’éducation financière, peut-être avez-vous des pubs Facebook ou YouTube où l’on vous promet que l’on va transformer votre vie, que vous allez devenir libre financièrement. Bon cela vous coûtera une formation de plusieurs centaines d’euros, voir plusieurs milliers d’euros.

Pourtant, l’éducation financière est un concept simple, dont je vous propose de partager les bases. Pour faire simple, l’éducation financière est indissociable de l’état d’esprit, le fameux « Mindset » que l’on entend chez nos amis vendeurs de formation.

Que ce soit l’éducation financière ou le mindset, ce sont des termes que l’on voit un peu partout, alors je souhaitais apporter ma pierre à l’édifice à travers une vidéo, car je trouve qu’on en fait souvent beaucoup pour un concept qui est simple et que l’on peut résumer rapidement. Du coup, je vais utiliser trois graphiques pour réaliser cette vidéo qui va s’appuyer sur 3 livres bien connus dans le domaine que je vais compiler avec mon ressenti sur le sujet.

Pour commencer, c’est quoi l’éducation financière, et bien je dirais c’est notre capacité à gérer notre argent personnel. Pourquoi certaines personnes réussissent à vivre très bien avec peu et d’autres gagnent beaucoup, sont endettés et on du mal à finir les mois. Comme ils disent, les jours les plus durs financièrement dans le mois, ce sont les 30 derniers, hormis février je vous l’accorde.

En réalité, je pense que l’éducation financière joue un rôle clé dans cette situation. On peut gagner 6 000 € et avoir un train de vie qui dépasse se montant, par exemple dépenser 6 500 € par mois, ça va vite, une voiture à crédit, une belle et grande maison à crédit, des abonnements payants, des sorties tout les jours, des voyages, des achats de luxe… ou on peut gagner 1 500 €, vivre simplement et investir 150 € chaque mois, dans le 1er scénario ont sera toujours sur la ligne jaune, dans le second cas on aura 370 000 € au bout de 40 ans si on le place à 7 %. Avec seulement 150 € par mois.

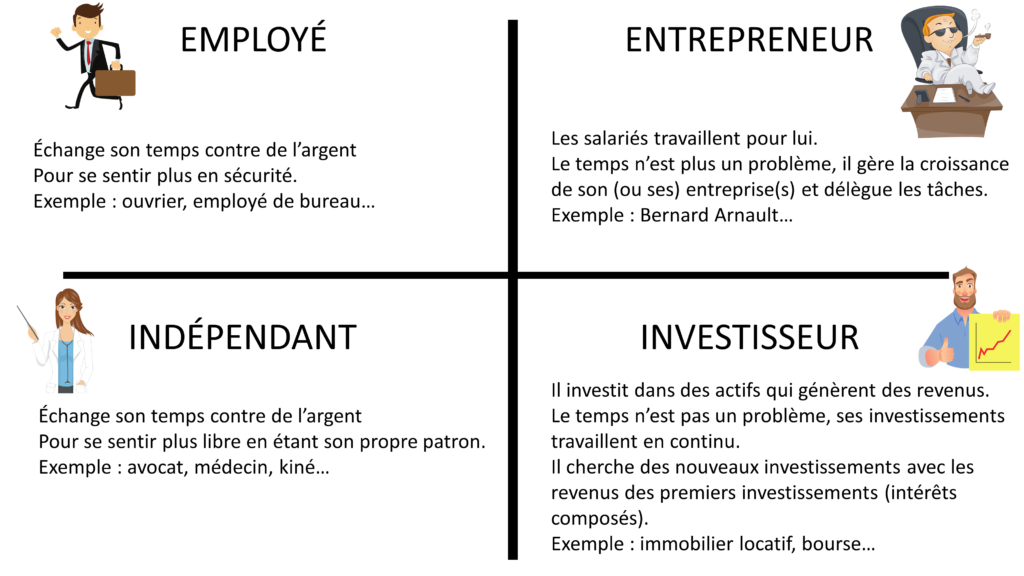

Le premier point que je trouve intéressant à étudier et déterminer qu’elle est notre profil ? Pour cela, on peut utiliser un graphique tirer d’un premier livre, ou plutôt une théorie développée par Robert Kiyosaki dans son livre le quadrant du cash flow.

Alors attention, il ne faut pas tout prendre au pied de la lettre, j’ai l’impression parfois que certains sont dans une secte et qu’il s’agit d’un gourou, ce qui compte c’est d’avoir une vue d’ensemble du concept, j’apprécie par exemple comment il vulgarise le l’éducation financière, c’est pour cela que je vais reprendre son graphique. Donc pour commencer, c’est quoi le quadrant du Cash Flow ?

Le Quandrant du Cash Flow du Robert Kiyosaki

La théorie est simple, on peut diviser notre profil à travers 4 positions dans un quadrant. À gauche, les employés et les travailleurs indépendants, par exemple les professions libérales. À droite, les entrepreneurs et les investisseurs.

Pour la faire courte, dans le livre, il vaut mieux être droite qu’à gauche. Cela pour une raison simple, à gauche on travaille pour de l’argent, on échange notre temps contre de l’argent, à droite, l’argent travail pour nous.

Le côté gauche, on travail pour l’argent

Toujours pour faire simple, à gauche on peut imaginer un employé dans une grande surface qui travaille 35 heures par semaine, il est payé pour ce temps passé. Il ne peut pas gagner plus, à moins de demander une augmentation ou de faire des heures supplémentaires. Pareil pour les travailleurs indépendants, un kiné va enchaîner un certain nombre de clients dans la journée, il peut en faire plus pour gagner plus, mais il vendra toujours son temps pour de l’argent.

Le côté droit, l’argent travail pour nous

De l’autre côté, on a notre entrepreneur, lui c’est l’inverse il a des employés qui travails pour lui, dans son cas, il n’est pas limité par son temps, il est limité par le développement de son entreprise, plus elle grossit plus il gagne d’argent. Plus il délègue de tâche, plus il a de temps et en déléguant il espère avoir une plus-value donc encore plus d’argent.

Enfin, on a notre investisseur, ce dernier investi dans des actifs qui vont générer des revenus. Il pourra ainsi vivre de sa rente. Par exemple, des actions à dividende en bourse (voir ma vidéo sur le sujet), l’immobilier avec les loyers, l’immobilier papier, les obligations…etc

Comme pour notre entrepreneur, c’est son argent qui travaille pour lui. Il n’est pas limité par le temps, plus il investit, plus il souhaite gagner d’argent.

L’exemple du postier millionnaire

Je pense que vous avez compris la logique. Maintenant, la base est intéressante, mais ce n’est pas parce que vous êtes salarié que vous ne pouvez pas être investisseur. Je connais des investisseurs immobiliers qui travaillent comme salarié, alors qu’ils ont un très beau patrimoine, on pourrait dire que leur travail salarié paie leurs impôts, et puis ils aiment bien leur travail aussi.

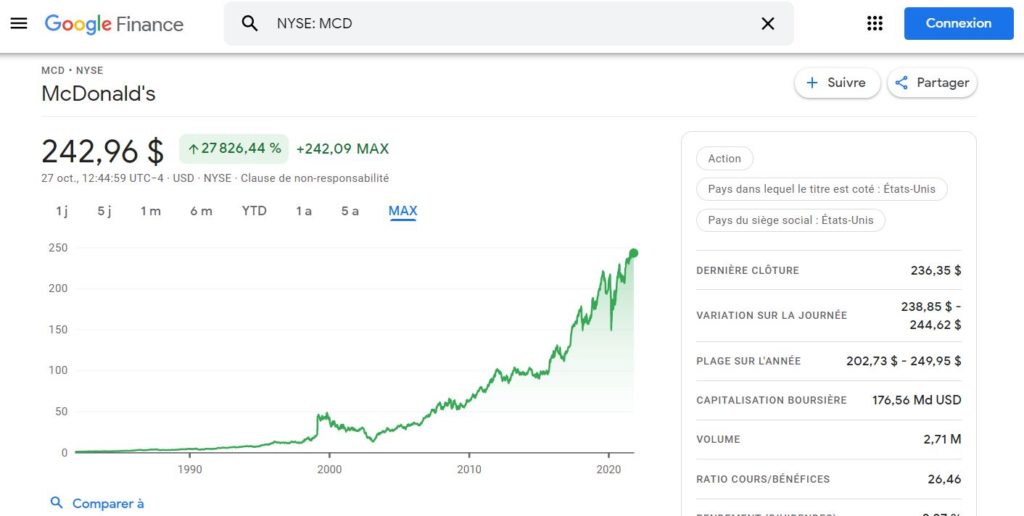

Pour prendre un exemple connu, dans un de ses livres Tony Robbins présente l’histoire du postier Johnson, ce dernier a travaillé 27 ans chez UPS et investit 20 % de son salaire dans l’action chaque mois. En ré investissant les dividendes et en laissant son capital grimpé en même temps que l’action, ce dernier avait 700 000 $ en 1952 au moment de partir à la retraite.

À l’époque c’était une somme énorme, et 40 ans plus tard en laissant l’action prendre de la valeur, la valorisation de son portefeuille était de 70 millions de dollars. C’était un employé, quadrant de gauche, qui a investi dans une action versant un dividende quadrant de droite. On peut être les deux.

Mais tout n’est pas aussi simple dans l’éducation financière

Mais attention, tout n’est pas binaire, il faut relativiser, on peut trouver des cas qui ne fonctionne pas, prenons un commercial, il a un fixe, il serait donc salarié, mais ensuite il a des commissions sur les ventes. Je connais des commerciaux qui gagnent très très bien leur vie, surtout dans la Tech, qui travaillent très peu de temps, ils ont beaucoup de temps à eux, une fois qu’ils ont les contrats, ils ont juste à renouveler les licences une ou deux fois par an. Bien entendu, on a aussi le cas inverse de commerciaux qui triment pour pas grand-chose dans des secteurs moins porteurs.

Tout cela pour dire que c’est intéressant d’avoir ce quadrant dans la tête pour fixer un cadre et savoir où on se situe et toujours sans rappeler. Il ne faut non plus partir dans du n’importe quoi, on lit des choses sur internet qui me rende fou, on nous propose de devenir notre propre patron, de gagner un maximum en faisant le moins de choses possible, en 6 mois on aura quitté, son boulot et la rat race, la vie métro-boulot-dodo, pour aller se bronzer en continu sur une plage de sable fin, clairement…

Devenir entrepreneur, premièrement ce n’est pas ça, c’est beaucoup de travail surtout au début, des responsabilités et ce n’est pas pour tout le monde, il n’y a pas que des beaux côtés et la même chose ce n’est jamais simple d’investir même si on vous promet le contraire, il faut faire des choix et prendre ses responsabilités, généralement quand on vous dit que c’est facile, qu’il suffit de copier-coller, c’est qu’on a quelque chose a vous vendre, et l’affaire la plus rentable sera pour celui qui a quelque chose à nous vendre, pas pour nous.

Donc maintenant qu’on sait où on se trouve, si vous êtes à droite, bon vous êtes déjà bien placé, par contre si vous êtes à gauche, vous souhaitez peut-être basculer vers la droite, sans pour autant quitter à gauche. Eh oui, beaucoup de personnes aiment leur métier et ne souhaitent pas le quitter, ou alors vous souhaitez passer à droite dans le quadrant pour le quitter plus tard. Dans tous les cas, on passe à la seconde étape.

Les 7 règles pour résumer l’éduction financière

Pour cela, je vais utiliser un second livre, d’ailleurs vous trouverez les liens vers les livres dans la description. Il s’agit de l’homme le plus riche de Babylone. Ce livre a été écrit en 1926 par George Samuel Jackson, on trouve la base de réflexion pour passer du côté droit du quadrant à travers plusieurs histoires, mais surtout des principes que je trouve simples et logiques, qui pour moi sont la base de l’éducation financière et qui ont d’ailleurs été repris par tous les vendeurs de formation dans cette thématique.

Dans le livre, il s’agit d’un enchaînement d’histoire desquelles on peut ressortir les points clés de l’éducation financière. Avant de voir les 7 commandements dans le livre on peut indiquer que

le premier enseignement important et que je rejoins totalement, c’est que note réussite vient des efforts que l’on fait et de notre savoir-faire. Comme on dit : pas d’effort, pas de récompense, no pain, no gain quoi. Le second enseignement que l’on peut mettre en avant, c’est que la préparation de son projet est essentielle pour atteindre ses objectifs, si vous souhaitez devenir rentier dans 25 ans, alors planifier vos objectifs, faits des étapes intermédiaires de contrôle pour être sûr que votre plan se déroule sans accroc.

Mais surtout, dans le livre, on trouve donc les 7 commandements pour réussir son éducation financière. Alors je vais vous les présenter.

1 – Générer des revenus

Le 1er , c’est de commencer par générer des revenus, il faut d’abord générer de l’argent pour investir, c’est difficile de financer 40 appartements en 6 mois avec un financement à 110% de la banque si vous n’avez pas de salaire. Il faut donc des sources de revenus, on peut très bien être salarié ou travailleur indépendant, cela ne pose pas de soucis si on respecte la seconde étape. Mais c’est important d’avoir des revenus, il faut commencer par ça.

2 – Contrôler ses dépenses

Cette seconde étape, c’est de contrôler ses dépenses, les dépenses augmentent souvent de manière proportionnelle au revenu, donc il ne faut pas confondre dépense obligatoire et achat plaisir (même s’il faut se faire plaisir de temps en temps, bon à moins d’être minimalise). Il faut donc chercher ce qui est utile et ce qui est inutile dans ses dépenses pour conserver uniquement l’utile. L’objectif, conserver 10 % minimum de ses revenus pour les investir, d’ailleurs, en complément, vous pouvez regarder la vidéo comme investir 100 € en bourse.

3 – Investir 10 % de ses revenus

Le 3eme commandement, c’est donc d’investir ces 10 % ou plus pour faire fructifier son argent. Notre argent doit travailler pour rapporter de nouveau de l’argent et ainsi de suite, c’est le principe des intérêts composés que je présente dans ma vidéo sur les actions à dividende. Ici, en investissant, on passe à droite dans le quadrant du cash-flow.

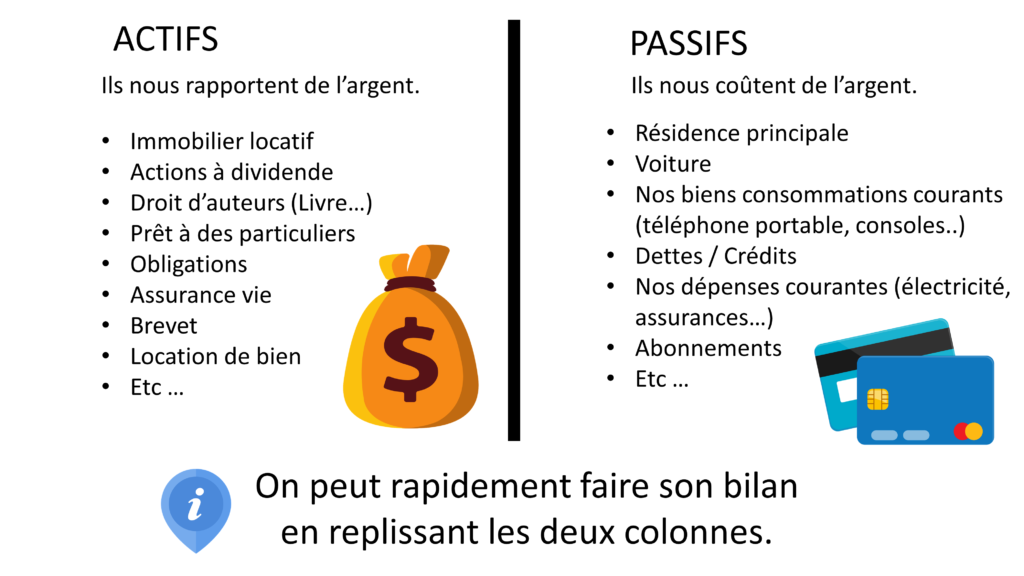

Pour cela, je fais un petit aparté sur un autre livre de Robert Kiyosaki, c’est le troisième livre dont je parlerais dans cette vidéo, il s’agit de Père Riche Père Pauvre, dans ce dernier il développe entre autres la notion d’actif et de passif (bon vous me direz que c’est connu en comptabilité), c’est juste que cela permet de résumer facilement sa pensée.

Un actif vous rapporte de l’argent, on vous paie pour le posséder, de l’immobilier locatif, les dividendes, les obligations, la location de biens ou de terrain…

Alors que les passifs vous coûtes de l’argent, voiture, canapé, ordinateur, maison (oui même votre maison), car pour qu’il passe dans la colonne actif, cet actif doit vous payer, lorsqu’on possède une maison, c’est nous qui payons, on paie la banque, la taxe foncière, toutes les réparations de cette dernière sont à nos frais, on doit gérer l’espace extérieur, donc cela coûte, l’hypothèse de la vente n’est pas retenue, car elle est hypothétique et l’actif doit nous financer, on doit toucher de l’argent régulièrement en possédant ce dernier, ici ce n’est pas le cas, c’est donc important de différencier ce qui fait travailler l’argent, l’actif, de ce qui coûte de l’argent et n’en rapporte pas, le passif.

Dans l’immobilier locatif, c’est le locataire qui nous finance le bien. Dès lors, on peut par exemple se faire une liste des biens que l’on possède en actif et en passif, l’objectif est d’avoir en finalité plus de choses dans la colonne actif. Plus on en a, plus cela générera de l’argent dans le temps.

4 – Protéger son capital

Le 4eme commandement c’est que l’on doit protéger son capital, son argent, c’est notre précieux en quelque sorte, il faut donc éviter de perdre notre capital investi, c’est lui qui travaille pour nous. Donc on investit dans des actifs de bon père de famille, avec un rendement peut-être plus faible, mais plus sûr.

On trouve d’ailleurs deux autres enseignements dans le livre, l’argent, bon, à l’époque de Babylone c’était de l’or, échappe à celui qui investit sans but dans des entreprises avec lesquelles il n’est pas familier, en résumé, il ne faut pas tenter la dernière biotechnologie ou startup à la mode, on ne sait pas si cela fonctionnera, par contre on a peu de risque en achetant une action McDonald.

De même, l’argent fuit aussi celui qui cherche à avoir des gains impossibles ou qui suit le conseil séduisant de fraudeurs. C’est un bon avertissement je trouve.

5 – Posséder son propre toit

Le 5eme commandement est de posséder son propre toit pour soi et sa famille, être propriétaire. Ainsi, au bout de plusieurs années, même si ce n’est pas un actif, on économise en finalité un loyer (même s’il reste d’autres charges comme je l’ai dit précédemment).

6 – Assurer un revenu pour le futur

Le 6eme commandement est de s’assurer un revenu pour l’avenir, je pense que ce conseil est très important, il faut prévoir des sources de revenus pour sa famille dans le futur. Il ne faut pas compter sur l’état ou sur quelqu’un d’autre, il faut donc se créer soit même son revenu à travers ses investissements.

Par exemple, au rythme actuel, on n’est pas vraiment sur d’avoir une retraite, donc pouvoir financer soit même ces vieux jours, c’est plus rassurant je trouve d’avoir ses propres sources de revenus et être propriétaire sans loyer prendra également tout son sens.

7 – Acquérir des nouvelles connaissances

Le 7ème et dernier commandement, c’est d’acquérir des nouvelles connaissances. Donc, il ne faut pas se reposer sur ses lauriers, le monde change rapidement, lorsqu’on investit il y a des nouvelles règles qui apparaissent fiscales par exemple, il faut donc toujours s’informer et se former pour acquérir des nouvelles compétences qui permettront de faire des nouveaux investissements.

Vous entendrez beaucoup les vendeurs de formations vous dire qu’il faut investir en vous-même, bon, de préférence à travers leur formation à 5000 €… mais vous pouvez commencer par des livres à 10 ou 20 € ou si vous êtes comme moi et que vous préférez l’audio, prenez des livres audio.

Commencer l’éducation financière le plus tôt possible

Vous l’avez compris, avec l’éducation financière, plus on commence tôt à utiliser ses principes, plus on peut se fixer des objectifs hauts. C’est essentiel, si on investit 100 € par mois à l’âge de 20 ans à un taux de 9 %, après 40 ans, on aura un patrimoine de près de 422 000 € et on touchera 48 000 € d’intérêt par année, avec seulement 100 €, moins de 4 € par jour. L’éducation financière, c’est donc une vision sur le long terme.

Exemple d’investissement long terme

Prenons un autre exemple pour montrer que la vision long terme est intéressante à travers un scénario, imaginons que je souhaite acheter une piscine, sa construction coûte 10 000 € et je ne compte pas les charges. Imaginons que j’ai 10 000 € de côté, j’investis dans la piscine, j’ai désormais 0 € et il me reste les charges en plus à payer tous les ans. Maintenant, le même scénario, je place 10 000 € à 9 % en bourse, au bout de 10 ans j’ai 23 673 € et je touche 1 954 € d’intérêt par an.

Reprenons le calcul, désormais, si je paie ma piscine cash, il me reste 13 673 €, plus que mon capital initial. Mais on peut aussi décider de faire un emprunt avec remboursement de 2 000 € par an sur 5 ans, c’est notre capital placé qui va payer la piscine. À noter, le prix de la piscine aura probablement augmenté entre temps avec l’inflation, on pourra pousser sur 6 ou 7 ans si besoin le prêt.

Dans le premier cas on a plus d’argent, mais on possède tout de suite notre piscine, dans le second cas, on patiente, mais c’est notre investissement qui paie la piscine et ensuite, si on utilise le prêt, après X années, une fois le prêt payé on pourra récupérer nos 2 000 € et les ré investir ou payer les charges de la piscine avec. Ce sont deux visions d’investissement différentes, la consommation immédiate ou la patience.

D’autres exemples de réflexion

Dans le même ordre d’idée, plutôt que d’acheter une voiture de marque allemande à 30 000 €, on peut acheter une voiture d’occasion pour 5 000 €, elle aura 4 roues et emmènera d’un point A à un point B.

Des vêtements sans marque, un téléphone portable milieu de gamme à 250 € plutôt qu’un téléphone à 1 000 €, il envoie aussi des SMS, passe des appels et va sur internet… etc etc… Toutes ses économies permettront d’investir dans des actifs qui généreront des nouveaux revenus.

Si je devais résumer l’éducation financière en une phrase, je dirais :

J’arrête la consommation et je passe à l’action.

Bien entendu, ce n’est pas à prendre au pied de la lettre, il s’agit avant tout d’une réflexion globale sur la manière d’on on souhaite utiliser son argent et son temps. Ne pas en profiter tout de suite, mais plus tard, ou l’inverse. C’est un choix de vie, personnellement, je ne juge ni l’un ni l’autre, j’ai fait le mien.

Je pense qu’une fois qu’on a assimilé ces différents principes, on comprend mieux pourquoi certain gagne beaucoup, mais n’ont rien, car il dépense tout, tout de suite et sont même endetté alors que d’autre qui respectent ces principes qui reste aux finales simples et logiques parvienne à se construire des beaux patrimoines avec beaucoup moins de ressource au départ.

3 Commentaires

C’EST l’un des meilleurs blog que j’ai pu lire . Ma motivation d’être financièrement indépendante s’est multiplier par 100. Merci 🙏🏾